Тема данной курсовой работы — «Маркетинговый план промышленных товаров”.

Всякое общество со специализацией производства требует обмена и повсеместно сталкивается с проблемами распределения и поиском ответа на вопрос: чего и сколько производить, как проинформировать об этом Потребителей, какой уровень цен необходимо установить?

Многие сегодня считают, что маркетинг в нашей стране появился в конце 80-х — начале 90-х годов. Да, именно в это время фраза «маркетинг» быстро вошла в наш повседневный лингвистический оборот. Наличие маркетинговой службы на предприятии стало своеобразным стандартом рыночного мышления современного лидера.

Маркетинг — это процесс планирования и реализации концепции продукта, ценообразования, продвижения и реализации идей, продуктов и услуг посредством обмена, который отвечает целям отдельных лиц и организаций.

Никогда не следует забывать, что маркетинг силен своей комплексностью. Маркетинговые элементы подобны буквам алфавита, и вы можете быть уверены, что попытка удалить хотя бы одну букву или знак препинания из алфавита сделает книгу трудной для чтения или полностью непонятной. Точно так же отказ от хотя бы одного элемента маркетинга сделает его неэффективным, а иногда и просто нерентабельным. «Растаскивание» комплекса маркетинга по частям самая большая ошибка при введении маркетинговой ориентации.

Однако сам по себе маркетинг ещё не панацея от неудач. Вот лишь некоторые из причин, которые могут привести к ним:

- недооценка потребности в стартовом капитале — следствие ошибок в оценке скорости оборота финансовых средств, неоправданного занижения издержек, слишком оптимистического прогноза объёма будущих продаж;

- недостаточное исследование рынка, что приводит, в частности, к неверно обоснованным и недостаточно полным требованиям к Потребительским свойствам и техническим параметрам продукции;

- недостаток компетентности и отсутствия опыта в деле, которым Вы решили заняться;

- незнание основ управления финансами, что приводит к замораживанию средств в дебиторской задолженности, несоблюдению смет издержек, неоправданному обращению к кредитам;

- слабое владение искусством межличностного общения и другими навыками управления.

Объектом разработки маркетингового плана этой работы является продукция ОАО «НТЗ”.

Цель курсовой работы:

1. Провести анализ рынка металлотрубной продукции.

Аптечные сети и перспективы их работы на фармацевтическом рынке

... бренда сети. Наиболее крупные аптечные сети, работающие на межрегиональном уровне и имеющие самые большие объемы реализации, представлены в ... работы: Изучить характеристики сетевых аптек, выявить перспективы их развития на фармацевтическом рынке. Задачи: определить положение аптечной сети на фармацевтическом рынке; определить приоритетные направления развития аптечной сети на фармацевтическом рынке. ...

2. Проанализировать рынки конкурентов и потребителей трубной продукции из металла.

3. На основании полученных данных составить маркетинговый план по металлопродукции ОАО «НТЗ”.

Аналитическая часть

1.1 Анализ товара ОАО “НТЗ”

«Нижнеднепровский трубопрокатный завод» — крупнейший производитель труб нефтяного сортамента на Украине и в странах СНГ. Организованный свыше 110 лет назад, сегодня завод — многопрофильное современное предприятие, оснащенное собственным сталеплавильным комплексом (включающим установку вакуумирования стали), пятью трубопрокатными, колесопрокатным и кольцебандажным производствами. Мощности ОАО «НТЗ» по выпуску нарезных труб превышают 400 тыс. тонн в год. В выпускаемую продукцию входят тысячи типоразмеров стальных труб из углеродистых и легированных сталей диаметром от 10 до 377 мм. введен в эксплуатацию участок по производству туб с внутренним эмалевым покрытием. ОАО «НТЗ» — ведущее предприятие Украины по объемам экспорта стальных труб и колес в страны ближнего и дальнего зарубежья.

Многие виды продукции получили престижные международные сертификаты. Основной сортамент завода — трубы для добычи нефти и газа — сертифицирован Американским нефтяным институтом (API).

Завод также обладает огромным производственным и научным потенциалом в области изготовления колесных роликов. Освоил и поставляет в страны ближнего и дальнего зарубежья более 50 профилеразмеров колес, сертифицированных по международным стандартам, для подвижного состава железных дорог, эксплуатируемого в различных климатических условиях, а также бандажи для локомотивов, метро, трамваев; сложнопрофильные кольцевые изделия. В некоторых западных странах авторитетные компании стали агентами предприятия по продвижению заводской продукции на местных рынках.

Завод выгоден и привлекателен для покупателей оптимальными ценами на продукцию и строгим соблюдением международных стандартов.

Учитывая техническую и технологическую типологию товаров на рынке изделий из металлических труб, можно сказать, что продукция НТЗ представляет собой группу стандартизированных товаров для традиционного использования.

Действующая на предприятии система качества соответствует требованиям стандарта EN ISO 9002: 1994. Проведенный в ноябре 2000 г. надзорный аудит органом по сертификации TUV-CERT подтвердил эффективность.

Ассортимент продукции НТЗ:

- Стальные трубы:

- Трубы бесшовные горячедеформированные

- Трубы обсадные и муфты к ним

- Трубы насосно-компрессорные и муфты к ним

- Трубы утяжеленные бурильные

- Штанги бурильные квадратные

- Трубы холоднотянутые высокой точности для погружных электронасосов и погружных электродвигателей (ПЭН и ПЭД)

- Трубы бесшовные для котельных установок и трубопроводов

- Трубы подшипниковые горяче — и холоднодеформированные

- Трубы бесшовные холоднодеформированные

- Трубы холоднотянутые высокой точности

- Трубы стальные электросварные, в том числе ВГП и профильные

- Колеса цельнокатаные

- Бандажи

- Кольцевые изделия, фланцы.

Завод является крупнейшим экспортером трубной продукции за пределами Украины. Доля Завода в общем объеме экспорта трубной продукции, произведенной на Украине, составляет 75%.

Совершенствование маркетинговой деятельности промышленного предприятия ...

... для успешной хозяйственной деятельности предприятий [5, с. 132]. При внедрении принципов и методов маркетинговой деятельности на предприятии необходимо четко различать сущность маркетингового и сбытового подходов при реализации выпускаемой продукции. При реализации подхода ...

Объем производства труб за 6 мес. 2002г. составил 66,7 тыс. т. на сумму более 37 млн. долларов США.

Весь ассортимент продукции завода отличается доступной ценой и отличным качеством, что в первую очередь высоко ценится потребителями.

3.2 Анализ конкурентов трубопрокатного рынка.

В структуре горно-металлургического комплекса — производители труб являются как одними из крупнейших потребителей металла (проката), так и производителями ликвидной конечной продукции.

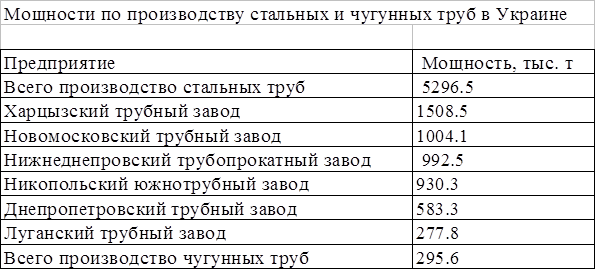

В Украине расположено 7 специализированных трубных заводов. Это Никопольская Южная Трубка, Харцызский, Новомосковский, Нижнеднепровский, Днепропетровский, Луганский и Макеевский. Кроме того, производство труб есть на некоторых металлургических и машиностроительных предприятиях. В их число входят: АО «ММК им. Ильича», Днепропетровский метзавод им. Коминтерна («Коминмет»), Донецкий метзавод и Сумское НПО им. Фрунзе. Основными потребителями трубной продукции являются предприятия топливно-энергетического и агропромышленного комплексов, тяжелого машиностроения и ЖКХ.

Производственные мощности 7 специализированных трубных заводов составляют более 6 млн. тонн. При этом загруженность мощностей находится на уровне от 8% до 35%. На трубных заводах эксплуатируются 11 установок по производству стальных гарячекатанных труб, 45 станов электросваривания труб большого, среднего и малого диаметра, 6 трубоволочильных цехов, 4 специализированных отделения по производству бесшовных холоднодеформированных труб и 3 цеха по производству чугунных труб.

На площадях ММК им. Ильича, выпускается бесшовные горячекатаные нефтепроводы, цилиндры среднего объема и сварные трубы среднего диаметра. АО «Днепропетровский метзавод им. Коминтерн »специализируется на производстве углеродных труб для электрогазовой сварки. АО «НПО им. Фрунзе »производит трубы на большие нагрузки, которые используются, в частности, для армирования колодцев.

Особо следует отметить, что в сортаменте украинских трубных заводов есть отдельные виды продукции, которые не производятся на трубных заводах СНГ. АО «Харцызский трубный завод» производит прямошовные электросварочные трубы большого диаметра (530, 630, 720, 820, 920, 1120, 1220 и 1420 мм) из углеродных и легированных марок стали; Новомосковский трубный завод — прямошовные электросварочные трубы диаметром 219-426 мм; Нижнеднепровский трубопрокатный завод — бесшовные трубы нефтяного сортамента диаметром 351 мм, горячедеформированные подшипниковые трубы

диаметром 83-203 мм, холоднодеформированные углеродные трубы диаметром 95-130 мм, обсадные трубы диаметром 168-325 мм; Никопольский Южнотрубный завод — трубы коррозийно-стойкие, катанные и прессованные диаметром 76-325 мм, холоднодеформированные трубы из коррозийно-стойкой стали диаметром 30-89 мм; Днепровский трубный завод — электросварочные трубы диаметром 127-152 мм; Макеевский труболитейный завод — чугунные литые трубы.

В настоящий момент трубная отрасль Украины находится на стадии роста

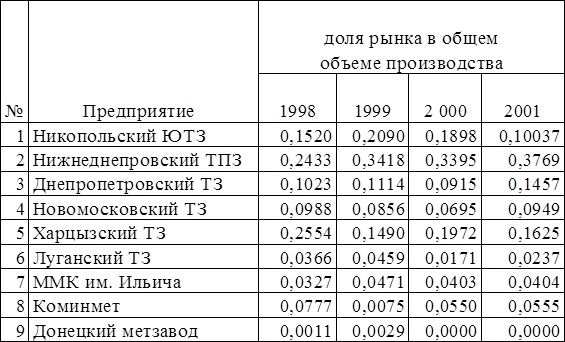

Необходимым шагом в анализе деятельности конкурентов является построение карты конкурентного рынка, то есть ранжирование конкурентов на основе их положения на рынке.

Распределение рыночных долей позволяет идентифицировать на рынке ряд стандартных положений компании. Как правило, речь идет о лидерах — фирмах с максимальной рыночной долей и аутсайдерах, занимающих самые скромные позиции, а также о некоторых промежуточных группах. При определении принадлежности предприятия к той или иной группе часто используется метод определения предельных значений квот. Эти границы представляют собой общее значение Di, сформированное на основе анализа рыночного положения конкурентов на конкретном товарном рынке.

Рыночную долю предприятия можно рассчитать по следующей формуле:

- Дi = Кi/∑ Кi, i = 1,……..,n Ø<

- Дi < 1, (3.1)

Где Дi – рыночная доля i-го предприятия.

Кi –количество реализованной (произведенной) продукции i-ым предприятием.

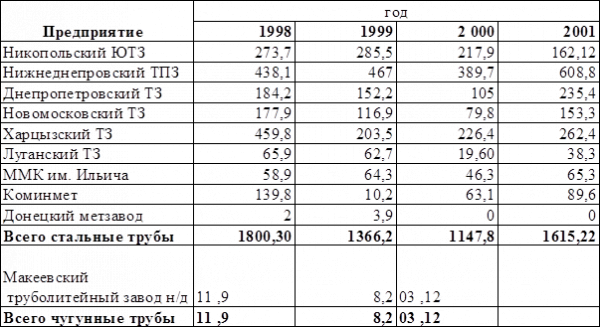

Таблица 2.3- Доля рынка производителей стальных труб Украины

Таблица 1.1 Матрица конкурентной карты трубопрокатного рынка Украины (источник ПРОМЕТАЛЛ)

| Классификационные группы | |||

| Лидер рынка | Предприятие с сильной конкурентной позицией | Предприятие со слабой конкурентной позицией | Аутсайдер рынка |

| Предприятие с быстрорастущей конкурентной позицией |

Днепропетровский ТЗ Харцызский ТЗ |

Новомосковский ТЗ Луганский ТЗ |

|

| Предприятие с улучшающейся конкурентной позицией | Нижнеднепровский НТЗ |

Донецкий метзавод; ММК Ильича |

|

| Предприятие с ухудшейся конкурентной позицией | Никопольский ЮТЗ | ||

|

Предприятие с быстроухудшейся конкурентной позицией |

“Коминмет” | ||

Таким образом из представленной выше матрицы видно, позицией лидера, обладает предприятие Нижнеднепровский НТЗ, а привлекательным положением на рынке обладают два предприятия –Днепропетровский ТЗ, Харцизский ТЗ.

В данной ситуации главной конкурентной задачей Нижнеднепровского ТПЗ является удержание лидирующего положения в отрасли, с этой целью, необходимо прежде всего возможность использования ключевых конкурентных преимуществ предприятия, а именно:

- Продукция ОАО “НТЗ” отличается низкой себестоимостью.

- Предприятие выпускает уникальную продукцию, не имеющую аналогов в мире.

- ОАО “НТЗ” предлагает комплексное обслуживание сегмента рынка.

- Система управления предприятием отличается высокой мобильностью.

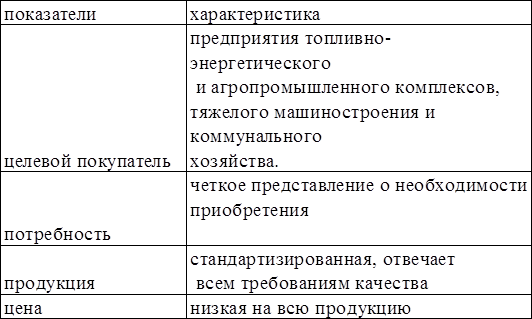

1.3 Анализ потребителей

Основными потребителями трубной продукции являются предприятия топливно-энергетического и агропромышленного комплексов, тяжелого машиностроения и ЖКХ.

Исходя из анализа рынка покупателей, трубопрокатной продукции можно выделить 3 основных сегмента

- традиционные;

- скрытые;

Традиционные потребители трубной продукции

Что касается скрытой группы потребителей, то можно сказать, что, как правило, это средние и малые предприятия, занимающиеся закупкой и перепродажей металла, они имеют четкое представление о продукции, поставляемой на рынок, ее качестве и цене.

1.4 Прогноз рынка, его угрозы и возможности

В 2001 году производство стальных труб в Украине увеличилось на 47% против 2000 г. и достигло 1,67 млн. тонн. Внутреннее потребление стальных труб в Украине в прошлом году повысилось на 15-20%. Кроме того, в прошлом году увеличился объем экспорта стальных труб, в основном в Российскую Федерацию.

На Украине за 6 мес. 2002 г. увеличили производство труб на 39%.

За 6 месяцев текущего года совокупный объем производства продукции на 11 ведущих предприятиях трубной промышленности Украины составил 853,8 тыс. тонн, то есть увеличился по сравнению с аналогичным периодом минувшего года на 39,06%.

По сведениям «Укрметалл», все ведущие предприятия трубной отрасли Украины за январь-июнь текущего года увеличили объемы выпуска продукции (по сравнению с соответствующим периодом прошлого периода) в среднем в 2 раза. При этом, наилучших показателей по выпуску продукции достигли Луганский трубный завод (объем производства — 32,1 тыс.т; рост в 3 раза), Харцызский трубный завод» (158,0 тыс.т; 1,95 раза), Днепропетровский трубный завод (77,9 тыс.т; 1,64 раза) и Никопольский южнотрубный завод (157,6 тыс.т; 1,49 раза).

Наибольший в отрасли объем продукции за первое полугодие текущего года — 300,6 тыс.т или 35% совокупного объема производства труб отрасли — произвел Нижнеднепровский трубопрокатный завод.

В июне 2002 года производство труб на предприятиях отрасли составило 136,9 тыс. тонн.

1.4.1 Финансовые обзор отрасли.

Всего за семь месяцев этого года на трубных предприятиях Украины было произведено 987 тыс. тонн труб. По данным источника УНИАН, наиболее существенное, по сравнению с июнем, снижение объемов производства было отмечено на ОАО «Харцизский трубный завод» (объемы производства уменьшились на 8 тыс. тонн — до 9 тыс. тонн), ОАО «Никопольский южнотрубный завод» (на 3 тыс. тонн меньше, общий объем произведенной в июне продукции составил 24 тыс. тонн).

Незначительное снижение (по 1 тыс. тонн) было также отмечено на Нижнеднепровском, Днепропетровском, Новомосковском трубных заводах и других предприятиях.

Это второе существенное падение производства труб в этом году. Первое существенное снижение производства труб произошло в мае, когда трубопроизводящие предприятия Украины произвели 129 тыс. тонн труб, что на 18 тыс. тонн или на 15% меньше, чем в апреле.

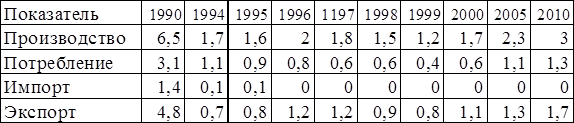

В 1999 году объем производства украинских стальных труб составил 6,3 млн. тонн, чугунных — 0,4 млн. тонн. В результате разрыва хозяйственных связей с основными потребителями (в т.ч., российскими) на протяжении 1991-1995 г.г. объем производства стальных труб снизился в 4 раза, чугунных — в 20 раз. В середине 90-х украинские компании смогли остановить резкий спад производства. Но, несмотря на это, стабилизировать объемы производства в период 1996-99 гг. Не удалось.

Таблица 1. Баланс производства и потребления стальных труб в Украине в 1990-2000 гг. и прогноз до 2010 гг., (млн. тонн)

Ситуация изменилась в только в 2000 году. Высокие мировые цены на нефть и, соответственно, повышенный спрос на буровые и обсадные трубы со стороны нефтегазовых компаний (прежде всего, российских), позволили украинским производителям труб сломить негативную тенденцию и увеличить производство. Наибольший темп роста пришелся на II полугодие 2000 года. Если по итогам 2000 года среднесуточное производство труб составляло 4,6 тыс. тонн, то в декабре — 5,7 тыс. тонн. Для сравнения: в 1999 году среднесуточный показатель производства труб составлял 3,1 тыс. тонн.

Таблица 1.2 Динамика объема производства трубных заводов Украины в 1997-2001 гг., тыс. тонн (данные: Минпромполитики Украины).

Таким образом, можно сказать, что рост производства труб в Украине, в первую очередь, зависит от активности потребителей трубной продукции как на внешнем, так и на внутреннем рынке.

Таблица 1.2- Структура украинского рынка стальных труб.

| 2000 год | 2001 год | |||

| Тыс.тонн | Тыс.тонн/месяц | Тыс.тонн | Тыс.тонн/месяц | |

| Производство | 1157,0 | 96,4 | 1492,8 | 124,4 |

| Экспорт | 813,1 | 1,67 | 1095,6 | 91,3 |

| Поставки на внутренний рынок | 343,9 | 28,6 | 397,2 | 33,1 |

| Импорт | 14,11 |

1,2 |

30 | 2,5 |

| Внутреннее потребление | 358 | 29,8 | 427,2 | 35,6 |

2.Практическая часть

2.1 Возможности ОАО “НТЗ” (ТПЦ 4), его задание и проблемы

В связи с тем, что ОАО «НТЗ» является лидером рынка с отработанной стратегией и известной репутацией, основной задачей ТПК 4, как производственного комплекса предприятия, является поддержание и улучшение существующей ситуации. Для этого необходимо проанализировать возможности ТПЦ 4 как минимум в трёх стратегических направлениях деятельности:

- продолжение наступательной политики;

- сохранение текущей позиции;

- конфронтация с конкурентами.

Анализ возможностей ТПЦ 4 можно представить в виде SWOT-анализа.

Проведение SWOT-анализа включает выявление сильных и слабых сторон TPT4, выявление возможностей и угроз внешней среды. (таблица 2.1 )

Таблица 2.1-Сильные и слабые стороны, возможности и угрозы

| Сильные стороны | Слабые стороны |

|

Наличие квалифицированного персонала, имеющего опыт работы в данной области |

Наличие старого, изношенного оборудования на предприятии. |

|

Накопленный многолетний опыт работы на рынке производства стальных труб |

Трудности в организации сбыта продукции. |

|

Удобное месторасположение предприятия относительно к транспортным магистралям. |

|

|

Наличие производственных мощностей, позволяющих поддержать новое производство за счет существующего оборудования. |

|

|

Высокое качество продукции, соответствующее европейскому уровню |

|

| Активная маркетинговая политика. | |

| Внешние возможности | Внешние угрозы |

| Повышенный спрос на выпускаемую продукцию | Введение более высокой квоты |

| Увеличение объемов производства | Снижение общей платежеспособности предприятий. |

| Отсутствие конкурентов с аналогичной продукцией | Изменение налогового законодательства |

| Готовность поставщиков оборудования помочь в привлечении инвестиций в проект. | |

| Расширение ассортимента | . |

По окончанию выявления сильных и слабых сторон предприятия, возможностей и угроз внешней среды необходимо составить матрицу-SWOT (рисунок 2.1)

|

1 2 3 4 5 |

УГРОЗЫ 1 2 3 4 |

|

|

СИЛЬНЫЕ СТОРОНЫ 1 2 3 4 5 |

1.1;1.2;1.3;1.4;1.5. 2.1;2.2;2.3;2.4;2.5. 3.1;3.2;3.3;3.4 4.1;4.2;4.3. 5.1;5.2;5.3;5.4. |

1.2. 2.1. 3.1. 4.1;4.2.;4.3;4.4. 5.2. |

|

СЛАБЫЕ СТОРОНЫ 1 2 3 |

1.1;1.2; 1.3;1.4;1.5. 2.1;2.2;2.3;2.4. 3.5. |

1.1;1.2;1.3;1.4. 2.1;2.2;2.3;2.4. 3.2; |

Рисунок 5.1 — Матрица SWOT.

Проанализировав полученную матрицу SWOT – можно сделать выводы в отношении необходимых стратегий для того или иного поля, а именно поля СИВ (сила и возможности), где образовались такие пары: 1.1;1.2;1.3;1.4;1.5.

2.1;2.2;2.3;2.4;2.5. 3.1;3.2;3.3;3.4. 4.1;4.2;4.3. 5.1;5.2;5.3;5.4.

Для этих пар необходимо разработать стратегию использования сильных сторон TPT No. 4, чтобы максимально использовать возможности, возникающие во внешней среде.

Таким образом адекватные финансовые средства и возможности квалифицированных кадров, наличие производственных мощностей, эксклюзивность продукции позволяют расширить производство, ассортимент групп продукции, увеличить объем производства в ответ на резкое увеличение спроса на рынке труб.

Значительный опыт производства данной продукции, использование передовых технологий и оборудования, а также определенная популярность на рынках трубопроката позволяют нам занимать лидирующие позиции среди конкурентов.

Поле СЛВ образовало следующие сочетания пар: 1.1;1.2; 1.3;1.4;1.5.

2.1;2.2;2.3;2.4. 3.5.

Стратегия должна быть построена таким образом, чтобы преодолевать слабые места с помощью потенциальных возможностей.

Увеличение производства, изменение ассортимента, возможность быстрого роста производства вкупе с резким увеличением спроса позволяет четко сформулировать стратегические ориентиры.

Поле СЛУ образовало пары 1.1;1.2;1.3;1.4;2.1;2.2;2.3;2.4;3.2;

- Тогда появление увеличения квоты, нестабильность законодательства усилит и без того слабые стороны предприятия. Для дальнейшего анализа необходимо оценить угрозы и возможности, их значимость и степень влияния на стратегию фирмы.

Поле СИУ(сильные стороны и угрозы).

Для пар, обученных в этой области, необходимо разработать стратегию, предполагающую использование сильных сторон компании, чтобы уменьшить влияние угроз со стороны внешней среды.

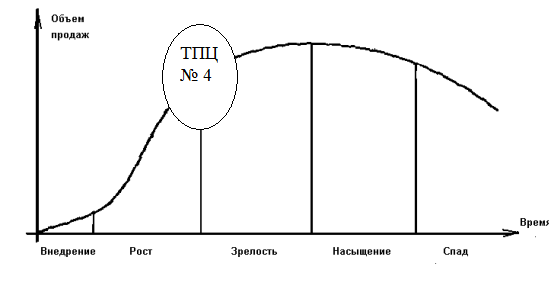

Любая отрасль (товар) в своём развитии или жизненном цикле проходит последовательно четыре стадии: рождение, рост (развитие), зрелость, старение.

Следовательно, отдельный вид деятельности любого предприятия или структурного подразделения в данный момент времени находится в одной из стадий и требует соответствующего анализа.

Исходя из того, что объёмы производства и продаж ОАО “НТЗ” резко возросли продукция выпускаемая ТПЦ 4 отличается ростом спроса можно сделать вывод, что завод, в частности ТПЦ№4 находятся на стадии роста (рисунок 2.2)

Рисунок 2.2-Жизненный цикл ТПЦ № 4

В дополнение к последующим изменениям в стадиях жизненного цикла отрасли, конкурентное положение одних видов бизнеса по сравнению с другими также может измениться.

Тип бизнеса может занимать одно из пяти конкурентных позиций: доминирующее, сильное, видимое, сильное и слабое.

Учитывая конкурентную позицию ТПЦ4, можно сказать, что она занимает лидирующие позиции, производя уникальную и технологически защищенную продукцию.

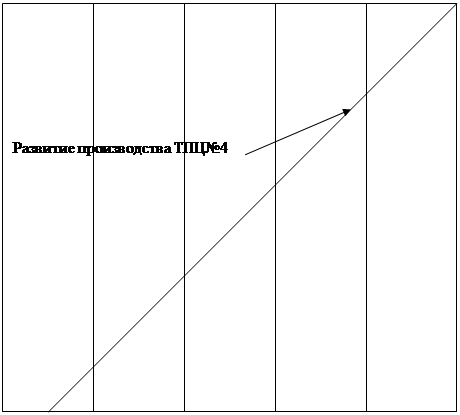

Сочетание двух параметров – четырёх стадий жизненного цикла производства и пяти конкурентных позиций составляет так называемую матрицу (ADL/LC), состоящую из 20 ячеек. Каждая из ячеек при этом ассоциируется с определённой стадией жизненного цикла отрасли, а следовательно, определённой степенью прибыльности потока денежной наличности; предполагает определённое положение на рынке и требует разработки соответствующей стратегии. Матрица (ADL/LC) ТПЦ № 4 представлена на рисунке 2.3.

|

рождение

развитие

стадии

жизненного РРррр

цикла

зрелость

старение

ведущее сильное заметное прочное слабое

положение на рынке

Рисунок 2.3-Мтрица ADL/LC и положение ТПЦ № 4

В соответствии с положением кривой развития, ТПЦ № 4 на матрице ADL/LC занимает позицию ведущая/рост с естественным развитием.

Из матрицы жизненного цикла следует, что развитие деятельности ТПЦ № 4 протекает естественно, занимая ведущее положение на рынке, дальнейшую деятельность необходимо связывать с внедрением стратегии, предусматривающую удержание доли рынка путём диверсификации, используя эффективные технологии производства уникальной продукции.

Результаты, полученные в результате анализа возможностей ОАО «НТЗ», его задач и проблем, будут непосредственно использованы при выборе маркетинговой стратегии предприятия.

2.2 Стратегия маркетинга

На основе проведенного SWOT-анализа были определены сильные и слабые стороны TPT 4, возможности и угрозы, которые могут возникнуть во внешней среде, а также взаимосвязь между ними. Таким образом

В соответствии с результатами проведенного анализа предшествующей деятельности предприятия ОАО “НТЗ” , анализа среды деятельности и анализа возможностей и угроз, было выявлено, что:

1.повышенный спрос на трубную продукцию на рынке, отсутствие конкурентов с аналогичной продукцией, способность освоения новых видов продукции с дальнейшим расширением ассортимента создают условия ТПЦ 4 для продолжения наступательной политики, сохранения текущей позиции лидера и конфронтации с конкурентами

2. предприятие имеет все возможности для целесообразной разработки стратегии, предусматривающую удержание доли рынка путём диверсификации, используя эффективные технологии производства уникальной продукции.

В качестве стратегической цели компания может преследовать следующую цель: увеличить свою долю рынка на 5% по сравнению с более сильными конкурентами до 2005 года.

Увеличение доли рынка напрямую связано с увеличением объёма производства и реализации металлотрубной продукции, а значит, предприятию необходимо провести полный комплекс маркетинга, который включает в себя следующие этапы:

- товар и его возможные модификации..

- возможность изменение цены.

- возможность расширения каналов сбыта.

- возможность стимулирования сбыта.

2.3 Маркетинговая политика

2.3.1 Товарная политика

Самое главное для потребителя продукции из металлических труб — это, прежде всего, качество, своевременная доставка и доступная цена.

Трубы производства ТПЦ 4 отличаются отменным качеством, долговечностью и соответствием всем нормативным требованиям.

Действующая на предприятии система качества соответствует требованиям стандарта EN ISO 9002: 1994. Проведенный в ноябре 2000 г. надзорный аудит органом по сертификации TUV-CERT подтвердил эффективность.

Ассортимент продукции включает:

- Стальные трубы:

- Трубы бесшовные горячедеформированные

- Трубы обсадные и муфты к ним

- Трубы насосно-компрессорные и муфты к ним

- Трубы утяжеленные бурильные

- Штанги бурильные квадратные

- Трубы холоднотянутые высокой точности для погружных электронасосов и погружных электродвигателей (ПЭН и ПЭД)

- Трубы бесшовные для котельных установок и трубопроводов

- Трубы подшипниковые горяче — и холоднодеформированные

- Трубы бесшовные холоднодеформированные

- Трубы холоднотянутые высокой точности

- Трубы стальные электросварные, в том числе ВГП и профильные

- Колеса цельнокатаные

- Бандажи

- Кольцевые изделия, фланцы.

В ближайшие 4 года ТЭЦ №4 рассчитывает освоить более высокий уровень прочности труб в нефтегазовой отрасли.

2.3.2 Ценовая политика

При определении цены ТПЦ№4 пользуется маркетинговым методом.

Маркетинговый подход к формированию отпускной цены предполагает, что в качестве основы для определения уровня цен учитываются, прежде всего, мнения, потребности самих покупателей и их способность купить тот или иной товар.

При определении цены маркетинг предполагает исходить не из стоимости товаров, а из потребностей рынка и покупателей. Японские предприниматели заранее определяют пределы цены продажи, которые наиболее подходят с точки зрения маркетингового стратегического управления своей деятельностью с учетом рыночной конкуренции, динамики и характера спроса и т.д., а затем продумывают форму подсчета цены производства и себестоимости продукции, которые бы позволяли получить ранее определенные пределы цены продажи. Иными словами, маркетинговая методология ценообразования предполагает использование концепции прямо противоположной системе стоимостных надбавок к себестоимости и издержкам (метод «издержки плюс»), что требует более гибкого подхода к определению пределов цен.

В ходе анализа рынка трубопрокатной отрасли и деятельности ТЭЦ № 4 выявлено, что спрос на продукцию эластичен, что указывает на необходимость снижения цены для увеличения общей выручки. Потому что даже при более низкой цене за единицу увеличения продаж более чем достаточно, чтобы компенсировать упущенное падение цены.

При установлении цены также следует учитывать, что продукция ТПТ No. 4 по-своему уникальны и отличаются очень низкой ценой как на рынке СНГ, так и на рынках ближнего и дальнего зарубежья.

Исходя из вышесказанного, компании следует придерживаться существующей ценовой политики — политики «низких цен”.

2.3.3.Политика распределения товара

В принципе, политика распределения для стандартизированной продукции мало чем отличается от потребительского маркетинга:

- организационная политика (товародвижение и сбыт);

- логистика.

Специфика трубопрокатной продукции такова, что при выборе канала распределения предприятию необходимо рассматривать следующие варианты:

1.ТПЦ№4→Дистрибьютор →Потребитель;

- Фирма может использовать этот канал для средних оптовых продаж. В этих условиях, как правило, TPT n. 4 доставляем со 100% предоплатой, что само по себе очень выгодно.

2. ТПЦ№4 → Потребитель;

- Предприятие должно использовать этот канал в условиях крупнооптовой торговли. В этих условиях, как правило, TPT n. 4 доставим на условиях предоплаты 30-80%, в зависимости от объема заказа.

Компания оказывает предпродажное и послепродажное обслуживание всем потребителям продукции, для этого на ТПТ п. 4.

Поскольку фирма предпочитает качество выше среднего, необходимо обеспечить устранение информационной неопределенности.

эффективность каналов сбыта можно улучшить за счет реализации политики стимулирования продаж.

2.3.4. Политика стимулирования сбыта ТПЦ№ 4

При проведении политики стимулирования сбыта продукции ТПЦ№4 необходимо основное внимание проявляется к участию в специализированных выставках- ярмарках, как – например, выставки «Нефть и Газ», «Промтранс» и др., также не остаётся без внимания специализированная печатная продукция журналы, газеты.; web-сайты и проведение спонсорских акций.

Спонсорство – представление предприятием (спонсором) денежных средств, материальных объектов, оказание услуг определенным личностям, группам лиц, организациям (получателям) в обмен на право использования в своей коммуникативной политике действий получателей на основе оформленной договоренности.

Виды:

- спортивное;

- в области искусства;

- социальное;

- экологическое.

Воздействие осуществляется в 2 этапа :

- информационное воздействие получателя;

- формирование имиджа спонсора за счет установления ассоциации получатель-спонсор.

Этапы менеджмента спонсорства:

Определение цели.

В основном преследуются психографические цели:

- повышение уровня известности;

- демонстрация гражданской ответственности предпринимателя;

- исправление или улучшение имиджа.

Проверка возможности использования спонсорства (надо использовать или нет).

Определение в какой области, каких масштабах и формах осуществлять спонсорство:

- общие свойства, чем должен обладать получатель;

- фактическая и возможная степень известности получателя;

- имидж получателя и целевые аудитории;

- его готовность к долгосрочному сотрудничеству;

- предыдущий опыт спонсора;

- коммуникативные права спонсора;

- затраты на спонсорство;

- использование коммуникативных прав;

- разнообразные риски.

4. Заключение договора спонсорства: все предыдущее + способ популяризации спонсора (4 вида):

- маркировка предметов оборудования;

- присутствие во время проведения мероприятий;

- использование предваряющих объявлений (официальный спонсор матча);

- объявление получателя после спонсора + временные и содержательные рамки использования известности получателя.

5. Реализация мероприятий.

6. Контроль эффективности.

ТПЦ№ 4 необходимо при проведении политики стимулирования сбыта использовать систему скидок в зависимости от объёма продаж

Практика рынка трубопроката показывает, что традиционно скидки для средне оптовых покупателей предприятия устанавливают в размере 0,8-1,2%,;

- для крупно оптовых покупателей 2-3,5% от цены сделки.

Учитывая невысокие цены на продукцию ТПЦ№ 4, достаточным будет принятие в качестве стимулирующих методов низких уровней скидок:

для средне оптовых покупателей предприятия 0,8%

для крупно оптовых покупателей 2%.

В некоторых западных странах авторитетные компании стали агентами предприятия по продвижению заводской продукции на местных рынках. Фирма разрабатывает наиболее эффективную стратегию и тактику производственных отношений с партнерами. С этой целью расширяются торговые связи с зарубежными странами, создаются представительства в разных регионах России и Беларуси. Продукция с торговой маркой завода поставляется фирмам более чем 50 стран мира, стран СНГ, что само по себе является весомым стимулом сбыта.

ВЫВОДЫ

Рынок металлотрубной продукции отличается высокими темпами роста, увеличивающимся спросом и предложением.

Традиционными потребителями металлотрубной продукции являются предприятия топливно-энергетического и агропромышленного комплексов, тяжелого машиностроения и коммунального хозяйства.

При проведении анализа рынка конкурентов было выявлено, что ОАО “НТЗ” обладает позицией лидера на рынке металлотрубной продукции.

Главной конкурентной задачей Нижнеднепровского НТЗ является удержание лидирующего положения в отрасли, с этой целью необходимо прежде всего рассмотреть возможность использования ключевых конкурентных преимуществ предприятия, а именно:

- Продукция ОАО “НТЗ” отличается низкой себестоимостью.

- Предприятие выпускает уникальную продукцию, не имеющую аналогов в мире.

- ОАО “НТЗ” предлагает комплексное обслуживание сегмента рынка.

- Система управления предприятием отличается высокой мобильностью.

Повышенный спрос на трубную продукцию на рынке, отсутствие конкурентов с аналогичной продукцией, способность освоения новых видов продукции с дальнейшим расширением ассортимента создают условия ТПЦ № 4 для продолжения наступательной политики, сохранения текущей позиции лидера и конфронтации с конкурентами.

Анализируя положение ТПЦ № 4 на кривой жизненного цикла и конкурентного состояния ОАО “НТЗ” была построена матрица жизненного цикла ТПЦ № 4. Из Матрицы следует, что развитие деятельности ТПЦ № 4 протекает естественно, занимая ведущее положение на рынке, дальнейшую деятельность необходимо связывать с внедрением стратегии, предусматривающую удержание доли рынка путёмдиверсификации, используя эффективные технологии производство уникальной продукции.

Стратегической целью предприятия является увеличение доли рынка на 5 % до 2005 года.

Увеличение доли рынка напрямую связано с увеличением объёма производства и реализации металлотрубной продукции, а значит, предприятию необходимо провести полный комплекс маркетинга.

С этой целью мною была разработана маркетинговая политика ОАО “НТЗ”.

1.Товарная политика. Предприятию необходимо разрабатывать новые виды продукции, но при этом постоянно следить за выполнением всех стандартов производства имеющейся продукции.

2.Ценовая политика. При определении цены ТПЦ№4 пользуется маркетинговым методом. Маркетинговый подход к формированию отпускной цены предполагает, что в качестве основы для определения уровня цен учитываются, прежде всего, мнения, потребности самих покупателей и их способность купить тот или иной товар.

3.Политика распределения продукции. Специфика трубопрокатной продукции такова, что при выборе канала распределения предприятию необходимо рассматривать следующие варианты:

1.ТПЦ№4→Дистрибьютор →Потребитель;

2.ТПЦ №4 → Потребитель;

4.Политика стимулирования сбыта. При проведении политики стимулирования сбыта продукции ТПЦ№4 необходимо основное внимание проявляется к участию в специализированных выставках- ярмарках, как – например, выставки «Нефть и Газ», «Промтранс» и др., также не оставлять без внимания специализированная печатная продукция журналы, газеты.; web-сайты и проведение спонсорских акций.

Данная курсовая работа может быть использована на практике в работе ОАО “НТЗ”.

Литература

[Электронный ресурс]//URL: https://marketing.econlib.ru/kursovaya/marketingovyiy-plan/

1. Старостина А.О. Промышленный маркетинг/ Академия рынка.-М.: Экономика, 1993.

2. Швальбе У. Практика маркетинга для малых и средних предприятий.- М.: Республика, 1995.

3. Адамс М. Промышленный и потребительский маркетинг на рынке США, В/О «Внешторгреклама», Теория и практика внешнеторговой рекламы, Вып.20., — М., 1990.

4. Багиев Г.Л., Назим Сайед-Мохамед, Юлдашева О.У. Промышленный маркетинг: Учебное пособие. — СПб.: Изд-во СПбУЭФ, 1994..

5. Багиев Г.Л., Новиков О.А. Маркетинг средств производства: основы планирования и организации — СПб.: Изд-во ЛФЭИ, 1990.

6. Лавров С.Н., Злобин С.Ю. Основы маркетинга промышленных объектов. — М.: Внешторгиздат, 1989.

7. Маркетинговое планирование: управление номенклатурой продуктов: Аналитическая справка — Информэлектро, Составитель Е.А.Грамп, М., 1990.

8. Маркетинг промышленных товаров/ Общ.ред. В.И. Седова. — М.: Изд-во «Прогресс», 1978.

9. Михалев О. Моделирование потребительского поведения/ Маркетинг, N 3, 1995.

10. Моррис Р. Маркетинг: ситуации и примеры: Пер. с англ./ Под ред. Н.Д. Эриашвили. — М.: Банки и биржи, 1994.

11. Ноздрева Р. Основные методы ценообразования японских фирм/ Маркетинг, N 1, 1995.

Шинкарева Н.А., Макаров Г.Г. Маркетинг на предприятиях промышленности: Конспект лекций. — Рыбинск, 1992.